近年来,中国智能手机厂商堪称一路高歌猛进,在实现渠道扩充、有着更高价格层面竞争的同时,国内和海外市场的销量均屡创新高。在最近举办的世界移动通信大会MWC2016上,有外媒报道称,华为、联想、小米这三家厂商,已占据全球前五的位置,仅次于苹果和三星。美联社的报道甚至认为,“中国手机走向全球,苹果、三星被推到一旁超越苹果和三星,下一个智能手机巨头可能是某个中国品牌”。

但笔者今天要说的不是手机的盛景,而是电动车产业。有的朋友或许就会问了,你既然要说电动车,为啥扯上手机?这是因为,笔者作为一位自2010年起,就开始深入研究中国智能手机市场的分析师,我发现,如今的电动车市场,与中国智能手机品牌崛起前的情况,有着相似之处,而且可以说,相似的程度还十分惊人,有趣吧?那就且听笔者慢慢道来:

早在2013年时,国内多部委已对各地申报的新能源汽车推广方案做了审核评估,确认了28个城市为第一批新能源汽车推广应用城市。而此前工信部公布的数据显示,2015年12月新能源汽车生产9.98万辆,同比增长3倍;2015年新能源汽车累计生产37.90万辆,同比增长4倍。业内专家预计,2016年,国内新能源汽车的销量将有望突破70万辆,进一步巩固我国全球第一大新能源汽车市场的地位。行业巨大的增长潜力,曾让知名经济学家茅于轼感概,“新能源汽车将彻底改变中国汽车行业”。

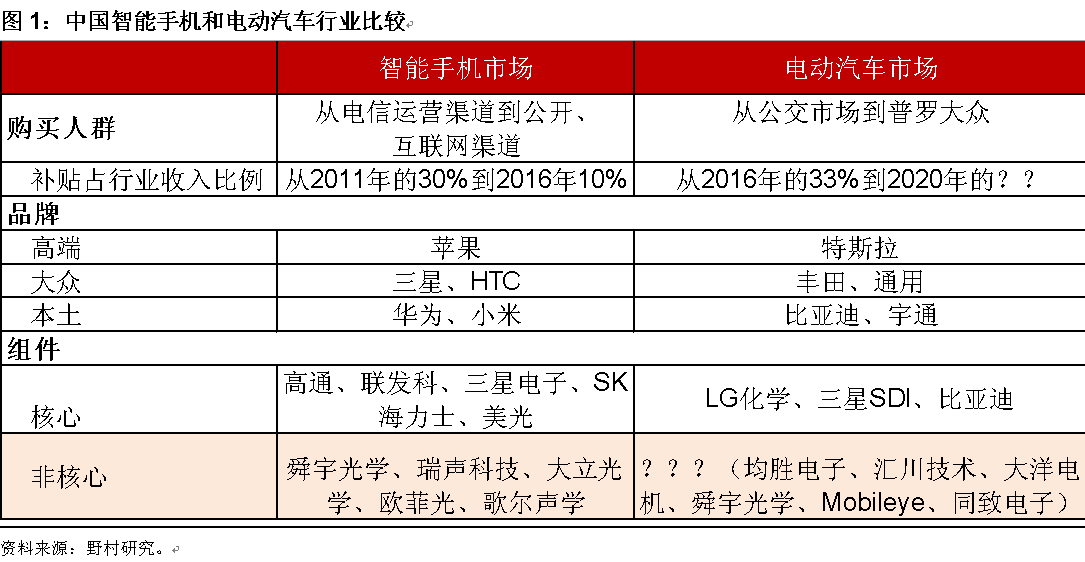

而作为新能源汽车的重要组成部分,国内的电动汽车产业目前还处于起步阶段。不过就像上面所描述的那样,业界普遍认为,虽然行业基础薄弱,但前景广阔、潜力巨大。那么现在就可以打个比较形象的比方,对于这个行业,我们可以将之与中国智能手机品牌崛起前的情况进行比较,这体现在以下几个方面:

中国是一个庞大而复杂的市场,无论对于整机/车厂还是对应的行业政策而言;

而行业发展初期,最具可行性的投资标的并不在中国;

随着中国市场的崛起,整机/车厂的市场份额将重新分配;

降补贴并不是坏事,真正的行业龙将脱颖而出;

核心组件的未来竞争格局,以及电池是否将成为下一个存储器市场或基带芯片市场引人关注;

行业发展后期,高回报股票有可能产生于非核心组件产业链中。

下面作者就这些方面中的一部分作以下分析:

中国市场庞大而复杂,未来,本土产业链中可能涌现多个高回报股票

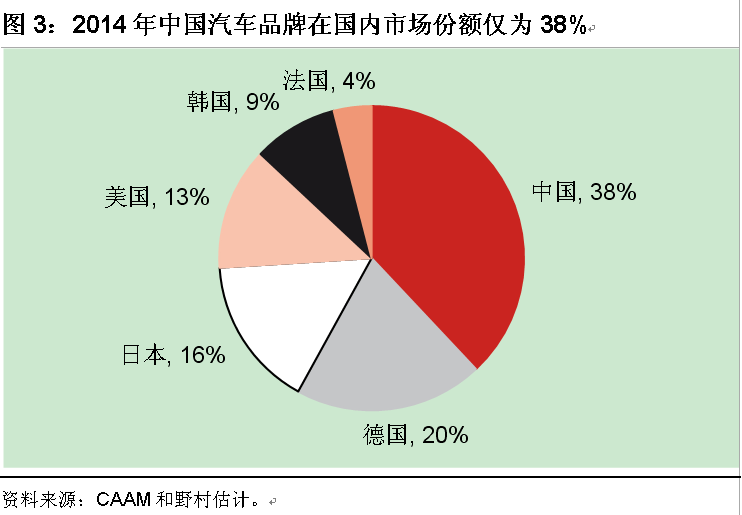

中国是全球最大的智能手机单一市场,同时也是最大的汽车单一市场,均约占全球市场份额的30%。然而在电动汽车领域,中国也是全球最大的市场,据我们预测,2015年其市场份额高达56%。

同时,中国对于整机、整车厂来说也是一个非常复杂的市场,主要因为政府政策的不确定性(例如政府要求停止在客车上使用镍锰钴电池)。据我们统计,中国政府迄今为止出台的电动汽车行业相关政策不足40项,其中仅在2015年就出台了17项政策。因此,理解中国的政策变化,已经成为全球电动汽车产业链投资者的重要功课。

我们认为,目前最优质的电动车产业链投资标的并不在中国,而是在如LG化学、三星SDI和松下等拥有优秀的技术与客户基础的日韩公司。但是未来,在中国市场的发展过程中,本土产业链中可能涌现多个高回报股票。

中国市场的崛起,将重新分配整机/车厂的市场份额

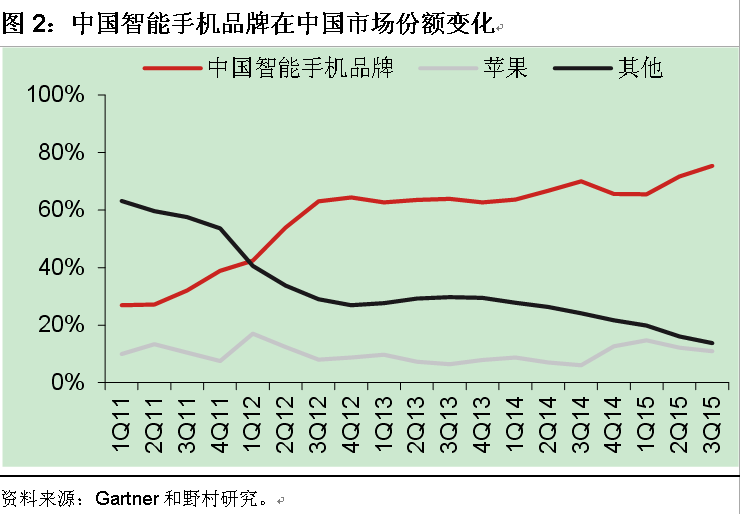

在中国智能手机行业进入快速发展阶段后,我们目睹了技术革新形成的功能手机向智能手机转型而带来的品牌领导者大洗牌。如图2所示,得益于安卓系统降低了进入门槛,中国品牌在本土智能手机市场获得了显著的市场份额,而诺基亚和许多本土低端品牌却已消失。同样,在电动汽车行业的变革中,笔者预计,拥有明确电动汽车战略的本土整车厂,例如比亚迪、吉利和北汽控股等,将优先受益于中国电动车市场的腾飞。

行业龙头将脱颖而出

笔者注意到,许多投资者担心补贴减少将不利于电动汽车行业发展。不过,我们认为,补贴减少并非坏事,相反,这将使真正的行业领导者脱颖而出。

纵观中国智能手机市场,电信运营商的手机补贴是其发展的主要驱动因素(2011年智能手机补贴占销售总额的30%)。自2014年下半年以来,运营商根据工信部要求开始减少手机补贴,不过这种变化却加快了大众消费市场的增长,比如互联网渠道和公开渠道。补贴减少也有助于突出真正的行业领导者,例如拥有核心技术的华为,以及独特营销策略的小米。在电动汽车领域,我们预计,补贴减少将提高行业进入壁垒,并在2016-2020年提升行业领导者的市场份额,例如宇通客车及比亚迪。

核心组件将成为未来的内存行业,还是基带行业?

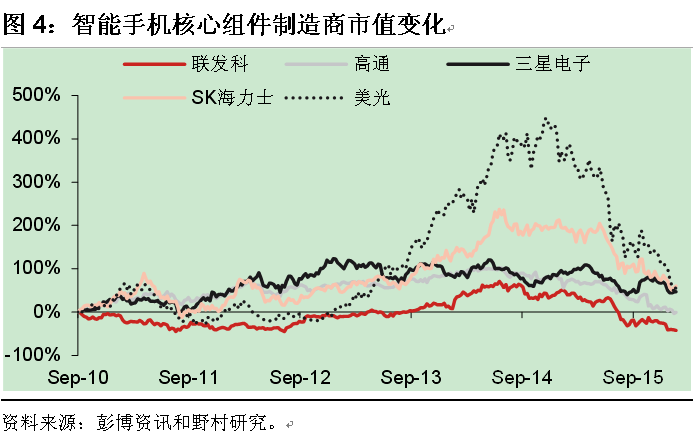

芯片一直是智能手机的主要成本组成部分,占智能手机总成本的50%以上。从2011-2015年的行业龙头公司市值变化来看,基带芯片和存储器公司的表现大相径庭(图3)。由于面临中国本土基带芯片设计公司海思和展讯的激烈竞争,联发科和高通的总市值与2010年相比分别下跌了43%和1%。与此同时,受益于行业整合和技术垄断,同期内三星电子、SK海力士和美光等各大存储器供应商的市值分别增长了47%、60%和58%。

笔者认为,动力电池行业与存储器行业类似,是重技术、重资本开支型行业。笔者预计,随着行业的发展,最终将由目前的15~20家电池供应商整合到3-4家寡头垄断局面。谁将成为电动汽车电池行业的三星,让我们拭目以待。

非核心组件:中国电动汽车价值链中隐藏的瑰宝

随着中国智能手机市场和本土品牌的快速发展,笔者注意到,主要的组件供应商的市值成长速度远远超过了芯片供应商,其中包括舜宇光学(总市值较2010年增长1069%)、瑞声科技(增长216%)、大立光电(增长252%)、欧菲光(增长378%)、歌尔声学(增长218%)、立讯精密(增长412%)。尽管这些产品(触屏、摄像头、指纹识别等)的单价相对较低,但已经变成新品竞争的主要卖点,也促使这些公司变成了股票市场中的宠儿。

在电动汽车产业链中,笔者也建议投资者要重点关注主要非核心组件供应商,以发掘下一个“舜宇”、“欧菲光”。这其中,如车载摄像头生产商舜宇光学、电动车电机制造商大洋电机、电机控制器制造商汇川技术、人工智能算法供应商科大讯飞、ADAS芯片/算法供应商Mobileye以及ADAS组件供应商Tung Shih,值得重点关注。